Dans un contexte économique tendu, la question du pouvoir d’achat revient sur toutes les lèvres. Accompagner ses salariés, les attirer et les fidéliser est devenu incontournable. Des leviers existent et permettent de bénéficier d’avantages fiscaux et sociaux, tels que la prime de partage de la valeur et l’intéressement. Quels sont les avantages et inconvénients de ces deux leviers ? On vous en dit plus ci-dessous. *

La prime de partage de la valeur

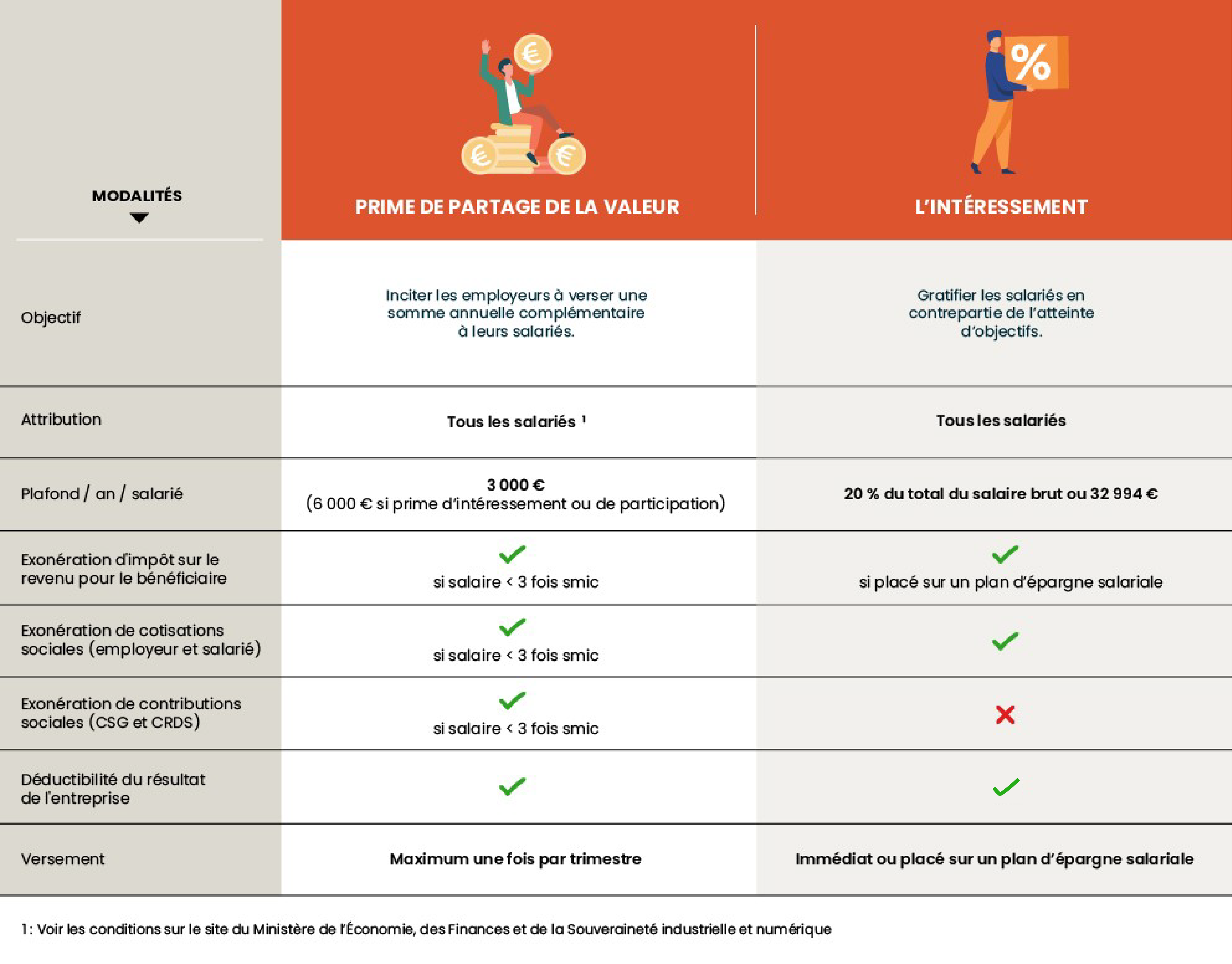

Mise en place en juillet 2022, la prime de partage de la valeur (PPV) remplace la prime exceptionnelle de pouvoir d’achat (PEPA). Elle vise à inciter les employeurs à verser une somme annuelle complémentaire à leurs salariés.

Cette prime collective peut être attribuée à l’ensemble des salariés selon certaines conditions (1). Son montant est plafonné à 3 000 € par an et par salarié. Ce plafond peut être relevé à 6 000 € en cas de mise en place d’un accord d’intéressement ou de participation dans l’entreprise, au cours du même exercice que celui du versement de la prime.

Versée entre le 1er juillet 2022 et le 31 décembre 2023, la PPV est exonérée d’impôt sur le revenu, de cotisations salariales et patronales et des contributions sociales (CSG et CRDS) pour les salariés dont la rémunération est égale ou inférieure à 3 Smic. Il est possible de la répartir en plusieurs versements (maximum un versement par trimestre).

L’intéressement

L’intéressement permet de gratifier vos salariés en contrepartie de l’atteinte d’objectifs. Il vise à les motiver et les associer à la performance de l’entreprise. La somme versée au salarié est limitée à 20 % du total des salaires bruts versés et à 32 994 € (plafond annuel en 2023).

Le dispositif est ouvert à toute entreprise, peu importe sa taille, et profitera à l’ensemble des salariés. Une condition d’ancienneté de trois mois maximum reste possible. Sa répartition est envisageable sous différentes formes : uniforme, proportionnelle au salaire, à la durée de présence, ou en combinant plusieurs de ces critères (2).

Le versement au salarié peut être immédiat ou placé sur un plan d’épargne salariale, auquel cas la somme est exonérée d’impôt dans la limite de 32 994 €. Quoi qu’il en soit, les sommes perçues au titre de l’intéressement bénéficient d’une exonération de cotisations salariales (sauf CSG et CRDS).

(1) La prime de partage de la valeur – Site du Ministère de l’Économie, des Finances et de la Souveraineté industrielle et numérique

(2) L’intéressement – Site du Ministère du Travail, du Plein emploi et de l’Insertion

Prime de partage de la valeur ou intéressement ?

Ces deux dispositifs sont complémentaires. Les modalités de mise en place seront prévues soit par un accord d’entreprise, soit par une décision unilatérale de l’employeur.

Les conseillers spécialisés de Cerfrance – Article issu de la revue « Gérer pour gagner »

L’article qui pourrait vous intéresser :

Re/découvrez notre article sur l’importance des rémunérations périphériques